Fatigué de l’assurance-vie classique qui ne correspond pas à votre style d’investissement moderne ? EToro, leader mondial du trading, vient de lancer son assurance-vie en France via sa filiale eToro Patrimoine, en partenariat avec Generali. Oui, vous avez bien lu !!

Découvrez deux solutions innovantes : e-Vie pour épargner librement avec plus de 500 supports (ETF, fonds en euros, actions) ou confier votre épargne à des experts comme BlackRock en gestion pilotée. Avec un versement initial dès 300 €, zéro frais d’entrée, sur arbitrage ou pour un rachat, et des frais de gestion offerts en 2025, cette offre allie simplicité et transparence. Alors ? Prêt(e) à réinventer votre épargne à long terme ? En tout cas, chez Nouvelle Épargne, on s’y intéresse de très près.

Ce que vous devez retenir : eToro s’associe à Generali pour lancer e-Vie, une assurance-vie avec gestion libre (500+ supports) ou pilotée (BlackRock), sans frais en 2025. Une offre disruptive qui démocratise l’épargne long terme pour les investisseurs particuliers, avec un minimum de 300€. Une opportunité à saisir pour diversifier son patrimoine sans frais cachés.

eToro se lance dans l’assurance-vie en France : je vous décrypte le partenariat avec Generali

Ouvrir un compte de test eToro Gratuit et commencer à trader + assurance-vie

51 % des comptes CFD de détail perdent de l’argent. Vous ne perdrez jamais plus que le montant investi dans chaque position

En tant qu’expert et passionné par la finance (+15 ans d’expérience), j’ai suivi l’évolution d’eToro. Le 13 mai 2025, sa filiale française, eToro Patrimoine, s’associait à Generali pour proposer deux produits : l’assurance-vie e-Vie et le Plan d’Épargne Retraite e-PER Generali (communiqué de presse eToro X Generali assurance-vie et PER).

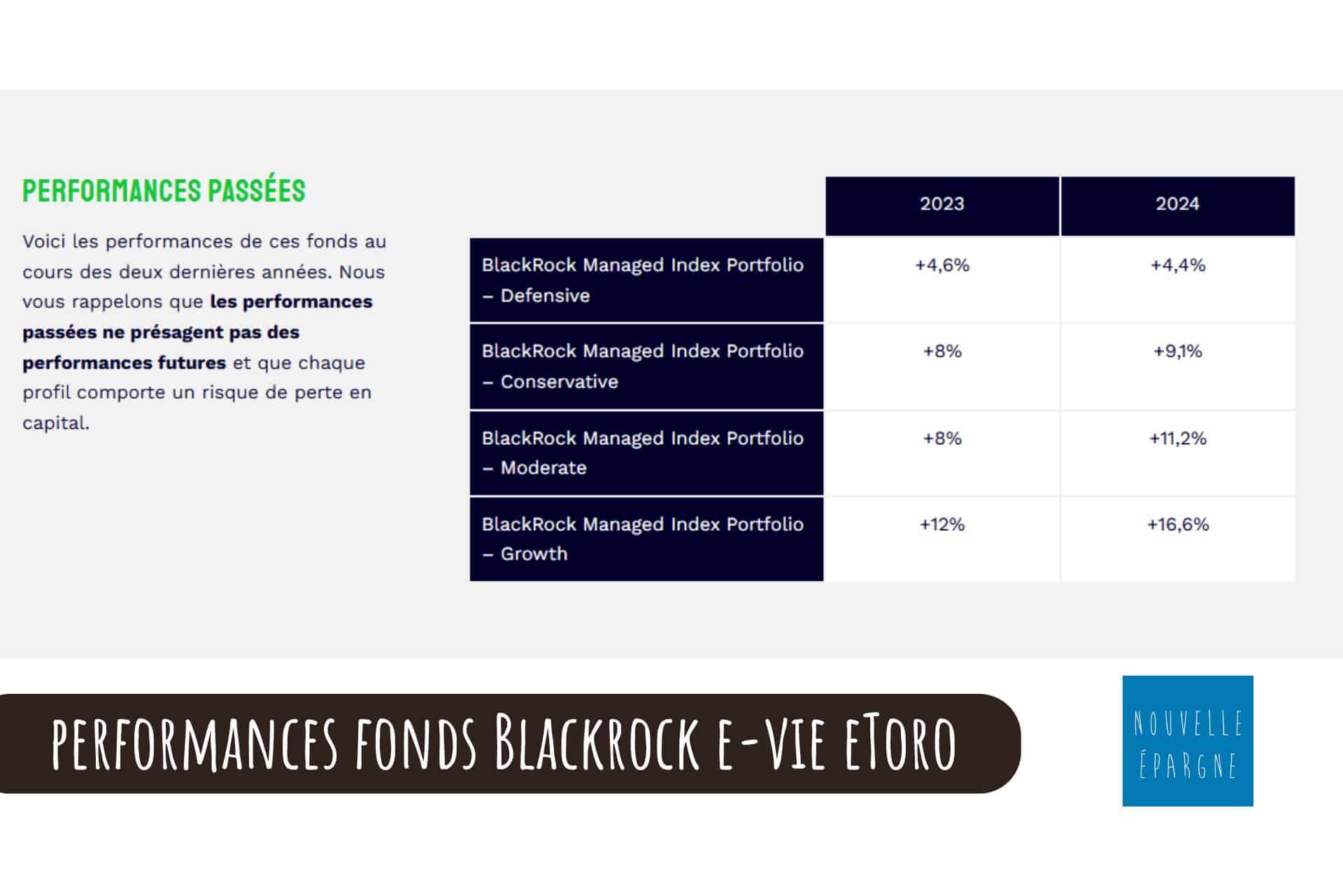

eToro, plateforme de trading avec 38 millions d’utilisateurs, élargit son offre pour devenir un acteur majeur de la gestion de patrimoine. Vous pourrez désormais profiter de solutions d’épargne long terme en quelques clics, sans quitter votre compte. Une évolution naturelle pour cette plateforme.

L’accessibilité est au cœur de cette offre. Avec un investissement initial de 300 € et des versements programmés à partir de 50 €/mois, même les petits budgets peuvent démarrer. Et si vous savez investir sur eToro, vous maîtriserez cette fonctionnalité facilement. L’absence de frais cachés renforce cette simplicité.

La transparence des frais est un atout majeur. eToro offre les frais de gestion jusqu’en 2025 (0,5 % sur unités de compte et 0,8 % sur fonds en euros du PER). Vous ne payez que 4 €/an pour le PER. C’est simple d’utilisation comparé aux offres traditionnelles.

Plus de 500 supports sont disponibles, de l’euro sécurisé aux ETF innovants, avec gestion libre ou pilotée. Tout se gère en ligne via l’appli eToro, en 72h maximum pour les rachats. Un gain de temps évident.

À qui s’adresse ce plan d’épargne ?

Cette offre s’adresse à tous les profils, quel que soit votre âge ou vos objectifs (retraite, transmission). Avec un âge moyen de 34 ans pour ses utilisateurs, eToro modernise l’assurance-vie en version 2.0. Une solution idéale pour ceux qui veulent épargner sans complexité.

Ouvrir un compte de test eToro Gratuit et commencer à trader + assurance-vie

51 % des comptes CFD de détail perdent de l’argent. Vous ne perdrez jamais plus que le montant investi dans chaque position

Le contrat d’assurance-vie e-Vie à la loupe : ce que vous devez savoir

Deux modes de gestion pour s’adapter à votre profil

Avec eToro et Generali, deux options s’offrent à vous :

- La gestion libre convient aux investisseurs autonomes : choisissez parmi plus de 500 supports (fonds en euros, ETF, actions) pour créer un portefeuille sur mesure. Besoin d’idées ? Explorez des ETF sur les techs ou les énergies renouvelables.

- La gestion pilotée, quant à elle, est une solution clé en main. Les experts de Generali et BlackRock ajustent votre épargne selon votre profil (Défensif, Conservateur, Modéré ou Croissance). Exemple : un profil Croissance privilégie les actions à fort potentiel, tandis qu’un profil Défensif mise sur la stabilité.

Bon à savoir : Besoin de flexibilité ? Vous basculez d’un mode à l’autre en quelques clics, sans frais.

Les supports d’investissement : du choix et de la qualité

L’offre e-Vie mise sur la sécurité avec Netissima, fonds en euros assuré par Generali. Son capital est garanti (hors frais) et sa stratégie immobilière (SCPI, OPCI) lui permet un rendement net de 3,5 % en 2024. Il intègre prêts, obligations d’État et actifs immobiliers pour lisser les risques.

Les unités de compte (UC) ouvrent accès à plus de 500 supports : ETF sur indices mondiaux, actions de grandes valeurs ou fonds obligataires. Les frais de gestion sont compétitifs (0,75 % pour l’assurance vie) et offerts en 2025. Une offre spéciale jusqu’en décembre 2025 booste le rendement de Netissima de +1,60 % si 30 % minimum est investi en UC.

« Avec l’assurance-vie eToro, vous avez le choix : piloter vous-même votre épargne ou la confier à des experts. Cette flexibilité est la clé pour un investissement qui vous ressemble vraiment. »

Découvrez les bases de l’assurance-vie avec notre guide complet. Et cerise sur le gâteau : vos investissements e-Vie vous donnent accès au Club eToro, avec des avantages croissants à partir de 5 000 € d’épargne.

Ouvrir un compte de test eToro Gratuit et commencer à trader + assurance-vie

51 % des comptes CFD de détail perdent de l’argent. Vous ne perdrez jamais plus que le montant investi dans chaque position

Zoom sur les options d’investissement : que valent vraiment les supports proposés ?

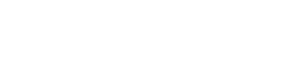

La gestion pilotée par BlackRock : un gage de sérieux

Le partenariat entre eToro et BlackRock marque un tournant dans l’assurance vie. En tant qu’ancien gestionnaire de portefeuille, je peux vous dire que cette collaboration apporte un sérieux indéniable : BlackRock, le plus grand gestionnaire d’actifs au monde, propose des portefeuilles pilotés intégrant des critères ESG strictes. Contrairement aux fonds traditionnels, ces ETF écartent systématiquement les entreprises liées au charbon, aux armes controversées ou au tabac. Résultat ? Une gestion responsable sans sacrifier la performance.

4 profils de risque vous attendent, adaptés à tous les profils d’épargnants :

- Profil Defensive : 90% d’obligations de qualité, 10% d’actions stables pour préserver le capital. Idéal pour les investisseurs frileux.

- Profil Conservative : 60% d’obligations de premier plan, 40% d’actions matures pour un équilibre entre rendement et stabilité.

- Profil Moderate : Répartition 50/50 actions/obligations pour un juste milieu entre croissance et sécurité.

- Profil Growth : 80% d’actions mondiales, 20% d’obligations pour maximiser la croissance à long terme.

Ouvrir un compte de test eToro Gratuit et commencer à trader + assurance-vie

51 % des comptes CFD de détail perdent de l’argent. Vous ne perdrez jamais plus que le montant investi dans chaque position

Ces portefeuilles, composés exclusivement d’ETF, bénéficient de frais réduits (0,15% annuels pour les ETF ESG BlackRock) et d’une diversification globale. Des ajustements mensuels assurent une adaptation aux variations de marché. Et cerise sur le gâteau : les frais de gestion de 0,75% pour l’assurance-vie sont offerts en 2025 grâce à l’offre de lancement.

La gestion libre : plus de 500 supports pour diversifier

La gestion libre d’eToro est un véritable playground pour investisseurs exigeants. Plus de 500 supports vous attendent : fonds en euros sécurisés (comme Netissima à 3,5% net de frais en 2025), ETF traditionnels et ESG, actions internationales, obligations datées ou fonds labellisés article 9 SFDR (26 options durables). Besoin d’un portefeuille 100% tech ou d’un mix immobilier-énergie verte ? Tout devient possible.

J’aime particulièrement la flexibilité offerte : vous pourrez profiter d’un fonds en euros garanti tout en mixant des unités de compte innovantes. Pour les adeptes de précision, le contrat L’Épargne Generali Platinium inclut même des supports en private equity ou métaux précieux. Et pour ceux qui veulent comparer, le comparatif des meilleures assurances-vie en ligne montre que cette offre se distingue par sa simplicité.

L’ouverture s’effectue en 15 minutes chrono via l’app eToro, dès 300 €. Aucuns frais caché : 0,75% de frais de gestion (offerts en 2025), pas de frais d’entrée ou de sortie. Régulé par l’ORIAS et sécurisé par Generali (groupe né en 1831), ce contrat allie simplicité, transparence et fiabilité pour un investissement à long terme. Et cerise sur le gâteau : l’épargne via eToro Patrimoine compte pour accéder au Club eToro, avec ses avantages croissants à partir de 5 000 $ de solde. Pas mal pour un contrat lancé en 2025, non ?

Transparence des frais : combien ça coûte vraiment d’investir avec eToro e-vie en assurance-vie ?

Personnellement, je peux vous dire qu’un des critères les plus importants quand on choisit un produit d’épargne, c’est la transparence des frais. C’est d’autant plus crucial avec un contrat d’assurance-vie ou un PER, où les coûts cachés peuvent grignoter une partie non négligeable de vos gains. Heureusement, eToro a décidé de jouer la carte de la clarté avec son offre en partenariat avec Generali.

Vous savez quoi ? La plupart des contrats d’assurance-vie ou PER imposent des frais d’entrée, de gestion ou de retrait qui réduisent vos rendements. Avec eToro, ces frais-là… il n’y en a tout simplement pas. Zéro frais d’entrée, zéro frais sur les versements, zéro frais de rachat ou d’arbitrage. Et cerise sur le gâteau, les frais de gestion annuels sont offerts en 2025 grâce à l’offre de lancement. C’est une opportunité à ne pas laisser filer !

| Type d’opération | Montant / Frais |

|---|---|

| Versement initial minimum | 300 € |

| Versements programmés minimums | 50 € / mois (ou 75 €/trim., 150 €/sem., 300 €/an) |

| Versements libres minimums | 300 € |

| Frais d’entrée / sur versement | 0 % |

| Frais d’arbitrage | 0 % |

| Frais de rachat (retrait) | 0 % |

| Frais de gestion annuels (Unités de Compte) | 0,75 % (Offerts en 2025) |

| Frais de gestion annuels (Fonds en euros) | 0,75 % (Offerts en 2025) |

En résumé, ce contrat d’assurance-vie (e-Vie) et ce PER (e-PER Generali) proposés par eToro sont clairs comme de l’eau de roche. Pas de mauvaise surprise, pas de frais cachés. Juste une structure ultra-compétitive qui permet de garder un maximum de vos gains. Et avec cette offre de 2025, c’est vraiment la meilleure manière de démarrer votre épargne retraite ou patrimoniale sans perdre un euro inutilement.

N’attendez pas pour sauter le pas, car ce tarif privilégié n’est valable qu’en 2025 !

Fiabilité et sécurité : peut-on faire confiance à eToro pour son épargne à long terme ?

Vous vous posez légitimement la question : eToro, connu pour le trading, est-il fiable pour un projet d’assurance-vie ? Fort de mes années en finance, je vous confirme que ce partenariat avec Generali est sécurisé. Et voici pourquoi je vous dis ça :

eToro Patrimoine est un courtier régulé, enregistré à l’ORIAS (n° 11064583) et contrôlé par la CNCEF. Contrairement à des acteurs non régulés, c’est une entité française transparente, soumise aux normes locales.

Votre capital est placé chez Generali Vie, un assureur européen (créé en 1832) avec 19,2 milliards d’euros de chiffre d’affaires en 2024. En cas de défaillance, le Fonds de Garantie des Assurances de Personnes (FGAP) protège jusqu’à 70 000 € par contrat. C’est une double sécurité : assureur solide + régulation française stricte.

Votre argent est sécurisé par un double rempart : la solidité de Generali et le cadre réglementaire français, l’un des plus protecteurs au monde pour les épargnants.

Encore hésitant ? Consultez cet article pour vérifier qu’eToro est bien autorisé en France, avec des frais clairs (0,75 % max pour l’assurance-vie en 2025) et aucune surprise.

Ce partenariat propose une assurance-vie et un PER dès 300 €, avec des fonds en euros (comme Generali Platinium à 2,53 % en 2024) ou 500 supports en unités de compte. L’offre, 100 % en ligne avec IBAN français, allie simplicité et diversification.

En résumé, eToro et Generali unissent leur expertise pour une épargne retraite et un contrat vie sécurisés, accessibles sans complexité. Une opportunité à saisir pour simplifier votre stratégie tout en bénéficiant de garanties solides.

Ouvrir un compte de test eToro Gratuit et commencer à trader + assurance-vie

51 % des comptes CFD de détail perdent de l’argent. Vous ne perdrez jamais plus que le montant investi dans chaque position

Assurance-vie ou PER : comment choisir le bon produit pour vos projets ?

Vous hésitez entre assurance-vie et PER sur eToro ? Voici une analyse claire pour vous guider.

La plateforme propose deux produits : l’e-Vie (assurance-vie Generali) et le PER e-PER. Bien que complémentaires, ils ont des finalités distinctes :

- L’assurance-vie (e-Vie) : Le couteau suisse de l’épargne. Idéal pour financer des projets (immobilier, études des enfants, complément de revenus), avec un capital disponible à tout moment.

- Le Plan d’Épargne Retraite (PER – e-PER chez eToro) : Le spécialiste de la retraite. L’épargne est bloquée jusqu’au départ à la retraite (sauf cas exceptionnels) mais offre un avantage fiscal à l’entrée attractif.

L’assurance-vie convient aux projets à moyen terme, avec accès immédiat à votre capital. Le PER est l’allié idéal pour préparer votre retraite tout en réduisant vos impôts aujourd’hui grâce à la déduction fiscale.

Ouvrir un compte de test eToro Gratuit et commencer à trader + assurance-vie

51 % des comptes CFD de détail perdent de l’argent. Vous ne perdrez jamais plus que le montant investi dans chaque position

Combinez-les pour un équilibre optimal : le PER sécurise votre retraite, l’assurance-vie gère vos projets du quotidien. C’est d’ailleurs une stratégie que je recommande souvent à mes clients.

À noter : eToro ne propose pas de PEA. Ce dispositif, réservé aux actions européennes, a des règles fiscales spécifiques. Retrouvez tous les détails ici.

En résumé, le PER pour une retraite fiscalement optimisée, l’assurance-vie pour sa flexibilité et sa fiscalité douce après 8 ans. Alors ? Lequel allez-vous choisir pour placer votre capital ?

En tant qu’expert, eToro Assurance Vie, avec Generali, est une opportunité clé pour diversifier son épargne. Gestion libre/pilotée, frais 0% en 2025, sécurité. Pour ceux souhaitant simplicité et rendement, c’est le moment d’investir sur eToro. Prêt à franchir le pas ?

FAQ

Quel est l’inconvénient d’Etoro ?

Le principal inconvénient d’eToro, comme pour tout investissement, c’est le risque. Même si le contrat d’assurance-vie e-Vie propose des options sécurisées comme le fonds Netissima, les unités de compte (UC) restent exposées aux fluctuations du marché. Si vous optez pour la gestion libre, vous devez être vigilant : les marchés financiers, c’est pas une machine à cash garantie. Mais honnêtement, c’est pareil partout, non ? L’avantage d’eToro, c’est qu’ils vous offrent des outils pour gérer ce risque, comme la gestion pilotée par BlackRock ou les 500+ supports pour diversifier.

Un autre point : si vous cherchez un PEA (Plan d’Épargne en Actions), c’est un non-échange ici. Mais pour l’assurance-vie, eToro s’est bien positionné avec un contrat flexible et accessible dès 300€. En résumé, c’est pas parfait, mais c’est très bien pour un lancement.

Comment gagner beaucoup d’argent sur eToro ?

Gagner « beaucoup d’argent » sur eToro, c’est possible, mais faut pas se faire de film. C’est pas un casino, c’est un outil. Si vous voulez maximiser vos gains, deux solutions : soit vous devenez trader actif et vous vous formez sérieusement, soit vous utilisez la gestion pilotée. Personnellement, je recommande cette dernière : BlackRock s’occupe du boulot, vous choisissez juste votre profil de risque (de « Défensif » à « Growth »). C’est simple d’utilisation, et ça permet de profiter de la performance sans passer ses journées sur les graphiques.

Votre meilleure manière de gagner, c’est la patience. Le contrat e-Vie est fait pour l’épargne de long terme, avec un mélange d’UC pour la performance et de fonds en euros pour la stabilité. Et avec les frais offerts en 2025, vous économisez 0,75% de frais annuels.

Etoro est-il 100% sûr ?

100% sûr, c’est un mot lourd. Mais objectivement, eToro a blindé la sécurité. D’abord, eToro Patrimoine est régulé en France (ORIAS et CNCEF), donc c’est pas un cow-boy du web. Ensuite, votre argent est géré par Generali, un des plus gros assureurs mondiaux. Le capital sur le fonds en euros est garanti par Generali, et en cas de faillite (très hypothétique), le FGAP protège jusqu’à 70 000€ par personne. C’est pas un simple filet de sécurité, c’est un trampoline.

Et si vous craignez les frais cachés ou les arnaques, sachez que eToro a zéro frais d’entrée, de retrait ou d’arbitrage. Avec une telle transparence et un partenaire comme Generali, je vous dirai même plus : c’est très bien.

Qu’est-ce que l’assurance gratuite eToro ?

L’« assurance gratuite » d’eToro, ce n’est pas un cadeau, c’est une offre de lancement. En 2025, les frais de gestion annuels (0,75%) sont totalement offerts. Du coup, vous gérez votre assurance-vie ou PER sans frais, ce qui booste mécaniquement la performance nette. C’est rare de voir ça dans le métier, alors autant en profiter dès maintenant.

Concrètement, vous investissez sur des supports variés (Netissima, ETF durables, actions…) sans que les frais ne grignotent vos gains. Une opportunité à saisir avant la fin de l’offre. Alors, pourquoi attendre ?

Etoro va-t-il faire faillite ?

Non, eToro ne va pas faire faillite. C’est un leader mondial avec 30 millions d’utilisateurs et des partenariats solides comme celui avec Generali. Même si l’impossible se produit, votre capital reste protégé : il est détenu par Generali, pas par eToro. Et en dernier recours, le FGAP intervient jusqu’à 70 000€. Donc, zéro risque pour vos fonds.

Le vrai risque, c’est sur les unités de compte. Mais même là, en diversifiant et en suivant les Portefeuilles Smart d’eToro, vous limitez les dégâts. En clair, vous dormirez tranquille.

Pourquoi est-ce que je perds de l’argent sur eToro ?

Si vous perdez de l’argent, c’est sûrement à cause des unités de compte (UC). Leur valeur fluctue avec les marchés, donc en période de baisse, votre épargne peut reculer. C’est le revers de la médaille par rapport au fonds en euros, sécurisés, mais moins rémunérateurs.

Pour éviter ça, deux options : soit vous rééquilibrez votre portefeuille vers des supports plus stables, soit vous optez pour la gestion pilotée. Parce que perso, je préfère gagner moins mais dormir l’esprit tranquille. Et puis, avec les frais offerts en 2025, vous avez le temps de peaufiner votre stratégie.

Pouvez-vous réellement gagner de l’argent avec eToro ?

Oui, mais avec des nuances. L’assurance-vie e-Vie vous permet de générer un capital à long terme, surtout en mixant fonds en euros et UC. Le fonds Netissima, par exemple, a offert 3% en 2024, et jusqu’à 4,6% avec des UC. Sans oublier que les frais sont offerts en 2025, un avantage concurrentiel.

Les gains ne sont jamais garantis, surtout sur les UC, mais eToro vous donne les clés pour maximiser vos chances. Alors ouais, vous pourrez réellement gagner de l’argent, à condition de jouer le jeu de la patience et de la diversification.

Quels sont les frais de retrait sur eToro en AV ?

Zéro frais de retrait. Oui, vous avez bien lu. eToro a supprimé tous les frais d’arbitrage, de rachat ou de changement de gestion. Vous pouvez accéder à votre épargne à tout moment, sans pénalité. C’est un vrai plus par rapport à d’autres contrats qui facturent ces opérations.

Et en 2025, c’est encore mieux : les frais de gestion sont offerts. Donc, même en retirant votre argent, vous ne perdez rien. C’est simple d’utilisation, non ?

Qui est le trader le plus rentable sur eToro ?

Le « plus rentable », ça dépend du moment. Certains traders surfent sur la vague des cryptos, d’autres sur les actions tech. Mais attention : la performance passée ne préjuge jamais de celle du futur. En gestion libre, c’est vous le chef, mais en copiant des experts via CopyTrader, vous bénéficiez de leur savoir-faire.

Pour l’assurance-vie, je vous recommande plutôt la gestion pilotée par BlackRock. Les portefeuilles ESG (environnement, social, gouvernance) offrent un bon équilibre entre risque et rendement. Et si vous préférez les stats, sachez que les profils « Growth » visent la croissance à long terme.

Ouvrir un compte de test eToro Gratuit et commencer à trader + assurance-vie

51 % des comptes CFD de détail perdent de l’argent. Vous ne perdrez jamais plus que le montant investi dans chaque position